19.12.14. Коррекция закончилась?

Не совсем верная постановка вопроса, потому что коррекции как таковой не было. Я бы назвал происходящее в валютной паре евро/доллар консолидацией со сползанием вниз. В октябре один диапазон, в ноябре и декабре - смещение с расширением границ. Причины сползания известны, их красной нитью я провожу через все свои повествования: ЕЦБ стремится к дальнейшему смягчению политики, ФРС готовится к ужесточению. Однако, консолидация с намёком на коррекцию есть и основания для подобного поведения рынка тоже должны присутствовать.

Не совсем верная постановка вопроса, потому что коррекции как таковой не было. Я бы назвал происходящее в валютной паре евро/доллар консолидацией со сползанием вниз. В октябре один диапазон, в ноябре и декабре - смещение с расширением границ. Причины сползания известны, их красной нитью я провожу через все свои повествования: ЕЦБ стремится к дальнейшему смягчению политики, ФРС готовится к ужесточению. Однако, консолидация с намёком на коррекцию есть и основания для подобного поведения рынка тоже должны присутствовать.

Ради интереса пробежал глазами записи за последние полтора месяца и вытащил основную мысль, которая почему-то основывается не на чистой логике событий (прошлых и будущих), а на самых общих умозаключениях, и мысль эта примитивна до безобразия: ничто не растёт до небес. Простите, откуда такие крамольные выводы? До небес - ладно, не растёт, но загляните в историю и посмотрите на индекс доллара, оказывается, он поднимался до отметки 120 и при этом особого дискомфорта никто не испытывал. Ах, да, в то время зарождалась евро, и в неё мало кто верил, поэтому народ прятался в долларах. Я в то время не торговал и не могу объективно оценивать события тех дней, но вопрос остаётся. Кто мешает индексу доллара вырасти хотя бы до отметки 100? Ничто не мешает. Особенно на фоне повышения ставок федеральным резервом.

Так вот, о повышении ставок. Некоторое время назад я очень часто обращал внимание на ипотечные ставки в США. К этому меня побуждал сам Фед тем, что в каждом своём отчёте FOMC самое пристальное внимание уделяет всего нескольким ключевым экономическим показателям, и на этом строит собственную политику. Это инфляция, занятость, производство и строительство. Почему именно строительство? Да потому, что это важнейшая отрасль экономики, которая как в зеркале отражает состояние дел в других отраслях. А строительство частных домов показывает состояние дел с доходами домохозяйств (ещё один немаловажный фактор, учитываемый ФРС при проведении собственной политики).

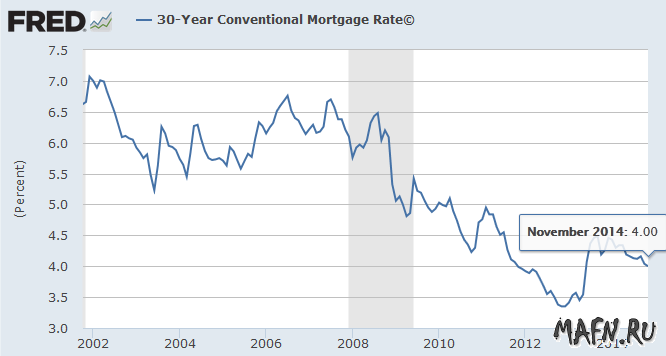

Заглядываем в Mortgage Bankers Associations (Ассоциация ипотечных банков) и видим, что в последние несколько месяцев ставки по ипотеке ползут вниз. И это при том, что спрос на ипотечные кредиты падает несколько месяцев подряд. Можно сравнить и сами ставки по ипотеке, какими они были в тот момент, когда говорили, что они находятся на дне и их сегодняшнее состояние. Так вот, в то время, когда я всерьёз отслеживал этот вопрос, ипотечные ставки на 30-летние кредиты составляли менее 4-х процентов, если быть точным, то колебались возле отметки 3.35 - 3.67. Самое интересное, что и под такой мизерный процент немного находилось желающих брать жильё в ипотеку. Сейчас состояние дел улучшилось, строительные компании поползли вверх, количество ипотечных кредитов стало увеличиваться, но, что самое интересное, ставка по кредитам осталась прежней! То есть в районе 4-х процентов на сегодняшний день.

Получается, что потребитель успокоился, немного отошёл от потрясений, связанных с началом кризиса 2008 года, и пошёл за кредитом - покупать жильё. Вспомним и то, с чего, собственно, всё началось - Фанни Мей и Фредди Мак, ипотека, выданная под залог нового жилья всем подряд, и что из этого вышло. Сейчас требования банков к заёмщикам более суровые, никто не хочет наступать на грабли дважды. Процент по кредитам мизерный - да, но и здесь охотников за новым жильём не так много, а те, у кого есть желание, имеют плохую кредитную историю. И представим, что завтра ФРС повышает основную процентную ставку, которая автоматом тянет за собой все ставки по кредитам. Жуть.

Имеем: поднятие ставки рефинансирования ударяет по всему бизнесу, особенно по мелкому и среднему. Доллар в этом случае растёт, чем в какой-то степени уменьшает возможность роста инфляции к тем самым целевым уровням (2%), о которых мечтает Фед. Казалось бы, одни минусы. Выгода в поднятии ставки одна - привлечение инвестиций, в том числе привлечение инвесторов в казначейские бумаги - этим самым штаты на время избавляются от провала в бюджете после окончания QE. Что выберет Федрезерв? Манипуляции со ставками - палка о двух концах. Почему-то мне кажется, что ФРС в этом вопросе будет очень и очень осторожна. Не зря сохранили формулировку о "длительном периоде" сохранения низких ставок. Не зря большинство глав Федеральных Банков темнят в намёках на сроки повышения ставок. Не зря.

И вновь о реакции рынка на заявления Йеллен. Что такого она сказала? В принципе, ничего определённого. Однако, я задал простой вопрос трём совершенно несведущим в финансовых вопросах людям: Что бы вы подумали, если бы я вам сказал, что в течение двух месяцев я точно ничего предпринимать не буду? Означает ли это, что на третий месяц я точно что-либо сделаю? Ответ во всех трёх случаях был положительный! Оказывается, человеческое восприятие именно таково - обещание не делать ничего подразумевает обязательное действие в будущем. Кроме того, Йеллен пообещала, что ставки могут быть повышены на любом заседании. Хоть завтра. Как хотите - так и понимайте. Точно так же нам обещали в мае прошлого года, что QE начнут сворачивать на ближайших заседаниях, а начали только в декабре

К вопросу о коррекции евро и поведении рынка. Предположу, что консолидация продолжится, может быть с небольшим смещением вниз.

По торговле. К покупке евро от 1.2325 добавил небольшой объём на 1.2280.

Мирошниченко Михаил (consortium)

Примечания.

— Обзоры не являются рекомендациями к торговым операциям.

— Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня

— Комментарии к обзорам могут оставлять только зарегистрированные пользователи.