12.07.16. Невидимые нити

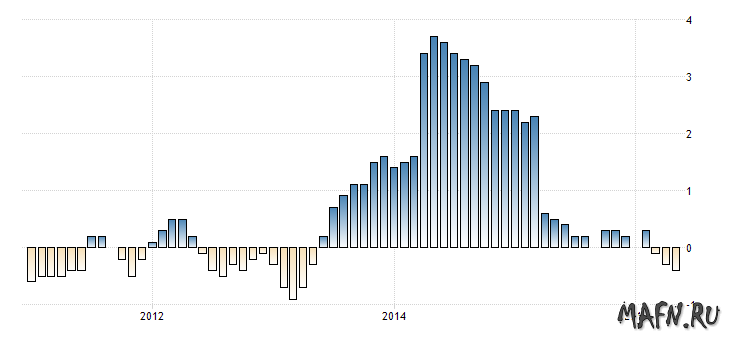

Столько лет японский центробанк всеми средствами добивался снижения йены (очень хотелось роста инфляции и хороших условий для экспортёров), и почти добился. Все помнят год 2012-й и начало абеномики, это когда большая часть финансовой политики государства отдана под управление центробанку. В других странах картина такая же, да не совсем. Харухико Курода в определённый момент решил, что способен справиться с дефляционными процессами силами Банка Японии, и запустил печатный механизм на полную катушку. И это сработало, особенно по сравнению с предпринятыми ранее "точечными" интервенциями центробанка вкупе с вербальной интервенцией руководства BoJ. Однако, как ни странно, годы успеха вдруг закончились и йена вновь растёт, и это при том, что японский центробанк не отказывается от политики вмешательства в рынки и продолжает эмиссию йены.

Столько лет японский центробанк всеми средствами добивался снижения йены (очень хотелось роста инфляции и хороших условий для экспортёров), и почти добился. Все помнят год 2012-й и начало абеномики, это когда большая часть финансовой политики государства отдана под управление центробанку. В других странах картина такая же, да не совсем. Харухико Курода в определённый момент решил, что способен справиться с дефляционными процессами силами Банка Японии, и запустил печатный механизм на полную катушку. И это сработало, особенно по сравнению с предпринятыми ранее "точечными" интервенциями центробанка вкупе с вербальной интервенцией руководства BoJ. Однако, как ни странно, годы успеха вдруг закончились и йена вновь растёт, и это при том, что японский центробанк не отказывается от политики вмешательства в рынки и продолжает эмиссию йены.

По условиям (если я правильно помню этот момент), эмиссия должна продолжаться не в течение определённого срока, как это было у ФРС и как это происходит сейчас с ЕЦБ, а до достижения стабильного уровня инфляции в два процента. Ни больше ни меньше. Однако, все усилия Куроды пошли насмарку. После взлёта инфляции и появившихся надежд на то, что процесс стабилизировался, мы вновь видим уход в дефляцию, и это сильно огорчает и Куроду и Абэ. Но глава японского центробанка не сдаётся и продолжает говорить о том, что закупки активов (на эмитированные ЦБ деньги) будут продолжены, и ставки на депозиты (по избыточным резервам) можно и дальше снижать. Поначалу Курода смотрелся как реформатор, а сейчас выглядит как разработчик тонущего корабля: мы ничего не будем менять в конструкции, мы будем затыкать дыры воздухом.

Собственно говоря, пример этот я привёл для иллюстрации всей мировой политики центробанков. Есть теория, и её придерживаются, однако никто не хочет признавать, что теория не работает на практике. Умные речи, умные лица, высокие трибуны, а толку нет. Все это прекрасно видят, а рынки вообще подмечают малейшие детали. Однако, с японской йеной видна одна весьма заметная странность. Если глава центробанка без уловок и косноязычия говорит о том, что он готов залить рынки практически бесплатной государственной валютой, в обычных условиях эта валюта падает ниже плинтуса, неограниченная эмиссия никогда не приводила к ревальвации, а вот с йеной происходит что-то необычное, и эта необычность никак не относится ни к Японии, ни к действиям центробанка Японии.

Всё дело в том, что рынки ещё не очухались от кризиса 2008 года, точнее, кризис до сих пор продолжается, и никто не может точно сказать, сколько витков нам предстоит пережить. И нынешнее поведение йены даёт возможность предположить, что новый виток уже начался. Напомню на всякий случай знаменитую закономерность того самого кризиса: бегство от риска шло в сторону доллара и йены, и в принципе даже есть способ посчитать, куда именно летели быстрее, но сейчас мы этого делать не будем, а просто примем к сведению - если рынки чувствуют кризисную ситуацию, они бегут в йену.

Теперь немного о фунте. Как я уже писал, для Британии выход из ЕС не должен сопровождаться сильными экономическими потрясениями. Туманный Альбион самодостаточен, а суверенитет позволяет и позволит в дальнейшем более гибко выбирать политику как экономическую, так и финансовую, а в условиях вновь поднимающего голову кризиса это немаловажно. Поэтому полагаю, что у фунта гораздо меньше причин падать, чем у той же евро. Есть, конечно, негативные нюансы, к примеру предположение о том, что Банк Англии может снизить ставки, но особого смысла в этом не вижу. Если брать за основу мандата БоА всё ту же инфляцию, то она конечно низкая, и позволяет центробанку простимулировать экономику улучшением условий кредитования, но не думаю, что этот шаг что-то даст в ближайшем будущем, а вот доверие к финансовой системе подорвёт. К тому же банки начнут ныть точно так же, как сейчас ноют все банки Европы. Так что стоит сто раз подумать и не принимать скоропалительных решений. Кстати, ставка БоА в данный момент находится на верхнем уровне диапазона ставок по федеральным фондам ФРС, и она самая высокая среди ведущих ЦБ, не считая, конечно Австралию и Новую Зеландию, но у них другие причины не опускать ставки. Это обеспечивает хоть какой-то приток капитала в виде инвестиций, а это в данный момент может оказаться важнее роста инфляции.

Каким-то образом у меня получается картина, в которой европейская валюта сейчас находится в наиболее уязвимом положении относительно всех основных валют. С виду кажется, что евро уже впитала в себя достаточно негатива и теперь маленький негатив можно воспринимать как маленький позитив, а маленькие успехи - как большие достижения, но это не совсем так. Все те нити, которыми связаны ведущие валюты, указывают на начало раскручивания нового витка кризиса, и в этом случае потерять в цене могут все кроме доллара и йены. Самое интересное в этой картине то, что я не вижу в этом случае сильного падения фунта, которое ему пророчат, Британия чувствует себя намного стабильнее, чем многие другие ведущие страны, индикатором может служить всё та же ставка центробанка, которая ниже 0.5% не опускалась, а это говорит о многом.

Весь этот сценарий может быть остановлен только в одном случае, если инфляция повсеместно пойдёт вверх, и чем скорее - тем лучше, но в быстрый рост я не верю, особенно при нынешних ценах на нефть. Вот такой общий взгляд.

По торговле. Продал сегодня немного евро в качестве пробного шара. Краткосрочные цели 1.0965 и 1.0820, среднесрочная в районе 1.0630. Сценарий полностью отменяется, если цена уйдёт выше 1.12. Пока работаю от продаж.

Примечания.

— Обзоры не являются рекомендациями к торговым операциям.

— Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня

— Комментарии к обзорам могут оставлять только зарегистрированные пользователи.