08.02.14. О перспективах доллара и казначейках США

Даже не буду пытаться утверждать, что доллар в этом году будет расти. Мне незачем это делать хотя бы потому, что я не торгую длинные тренды, но оказаться в тренде вроде как неплохо. Поэтому стоит и порассуждать, хотя бы и на примитивном уровне неэкономиста. Итак, главный покупатель американских долговых бумаг - ФРС - постепенно уходит с рынка, и, как мне кажется, к концу года, а может быть и раньше, уйдёт совсем. Но долговые бумаги Казначейством выпускаются, значит кто-то их должен покупать. Разговоры о сказочно быстром восстановлении штатовской экономики можно пустить по ведомству журавля в небе, а в качестве синицы в руках мы имеем довольно вялый, немного неуверенный, но стабильный рост. Так что Фед не кривит душой, говоря на каждом заседании FOMC об экономических перспективах.

Даже не буду пытаться утверждать, что доллар в этом году будет расти. Мне незачем это делать хотя бы потому, что я не торгую длинные тренды, но оказаться в тренде вроде как неплохо. Поэтому стоит и порассуждать, хотя бы и на примитивном уровне неэкономиста. Итак, главный покупатель американских долговых бумаг - ФРС - постепенно уходит с рынка, и, как мне кажется, к концу года, а может быть и раньше, уйдёт совсем. Но долговые бумаги Казначейством выпускаются, значит кто-то их должен покупать. Разговоры о сказочно быстром восстановлении штатовской экономики можно пустить по ведомству журавля в небе, а в качестве синицы в руках мы имеем довольно вялый, немного неуверенный, но стабильный рост. Так что Фед не кривит душой, говоря на каждом заседании FOMC об экономических перспективах.

Правильно замечено, что при нормально растущей экономике штатам незачем заботиться об обслуживании долга. В первую очередь нормально функционирующий государственный аппарат поставляет казначейству налоги, в этом случае бюджетные дыры латаются как бы сами собой, долговая нагрузка снижается, счёт текущих операций имеет положительный баланс и система стабильна. Даже при том, что в долг приходится брать как и прежде, самое главное в центре системы - чтобы в долг давали, то есть чтобы находились покупатели на казначейские облигации.

Рассмотрим условия, при которых покупатели найдутся.

1. Надёжность долговых бумаг. Она у штатовских казначеек была и есть.

2. Доходность облигаций или их низкая цена, что, собственно, следует одно из другого. Высокая доходность безопасных бумаг, таких как американские трежерис, привлекала и будет привлекать инвесторов, причина, я думаю, ясна. Однако, и тут не без подводных камней. Высокая доходность для должника всегда является дополнительной обузой в плане обслуживания долга - более высокие проценты по долгам никогда и никого не радовали. Выручит простая зависимость: в случае повышения интереса покупателей к штатовскому долгу, доходность если не упадёт, то будет держаться на приемлемых уровнях, так что штаты этого не боятся.

3. Одним из важных аспектов притока инвестиций на долговой рынок, особенно на рынок краткосрочных бумаг (до трёх лет), является состояние валюты страны- эмитента облигаций. Если валюта стабильно девальвирует - покупать долг нет смысла, так как девальвация сожрёт всю выгоду от высокой доходности. Вспомним Японию и растущую йену: казначейки под мизерную доходность покупались только в расчёте на рост йены - представьте теперь, какую свинью подложил Банк Японии всем держателям японских государственных облигаций, обвалив курс йены.

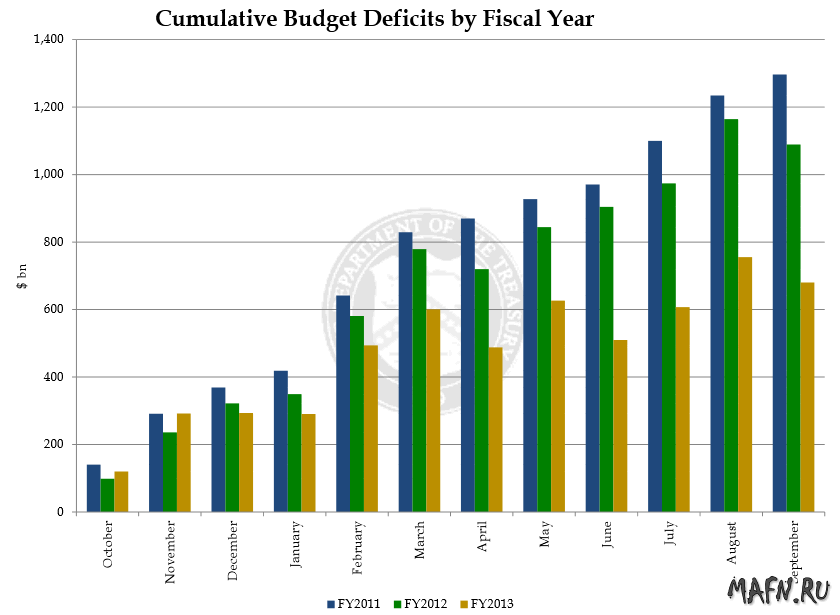

Смотрим на текущую обстановку. Бюджетный дефицит США уменьшается. Я представлю всего два графика с сайта treasury.gov. На одном из них видно снижение дефицита бюджета за последние три года (жёлтая диаграмма - 2013 фискальный год).

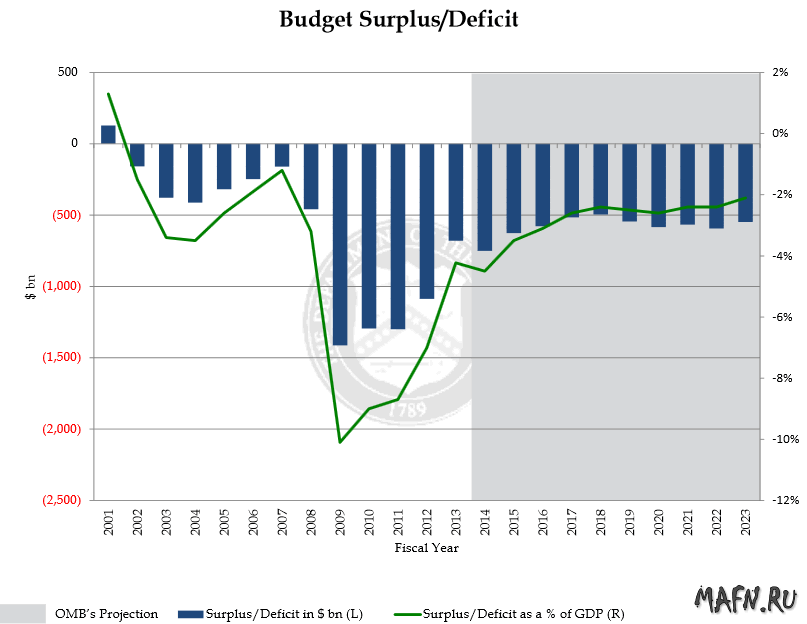

На втором графике показано отношение избыток/дефицит бюджета с проекцией до 2023 года. Диаграмма отображает показатель в абсолютных величинах (млрд. долларов), зелёная линия - в процентах от ВВП.

Можно предположить, что у штатов есть два сценария:

1. Создать условия для инвесторов. Долг будет покупаться при уверенности в том, что сохранится надёжность, доходность останется на приличных уровнях и валюта - доллар - не обесценится.

2. Обвалить доллар, тем самым обесценив нынешние долги, но полностью разрушив условия для дальнейших покупок собственного долга.

В первом случае расчёт на дальнейшее долгосрочное сотрудничество с иностранными инвесторами, во втором - отказ от внешней подпитки и пополнение бюджета только за счёт эмиссий ФРС. Взглянув на второй график, можно заметить, что перспективы по снижению бюджетных расходов, точнее по балансу Surplus/Deficit вполне оптимистичные и, скорее всего рассчитаны на дальнейшие займы у иностранных государств. Иначе просто не получится.

Теперь смотрим на текущую позицию ФРС. Идёт планомерное сокращение QE и прекращать начатое пока никто не собирается, по крайней мере в последнее время в речах представителей Феда я вижу явное желание закончить программы к концу года. По большому счёту условия позволяют. Есть небольшие нюансы, которые не портят общей картины, например, последние данные по рынку труда я бы не назвал провальными, это, скорее всего, сезонные неурядицы, и в скором времени занятость снова станет набирать ход.

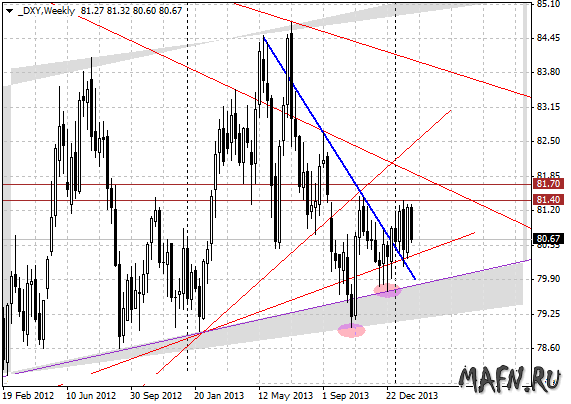

Могу предположить, что ФРС решила идти по первому сценарию и теперь штатам нужно вновь привлечь к облигациям иностранных инвесторов, а это возможно лишь при стабильном долларе. Значит у доллара есть две перспективы: находиться в диапазоне или расти. Собственно говоря, каналы на графике индекса доллара, который я публиковал не раз, только подтверждают мои выводы. Пока я не вижу другого продолжения спектакля, который начался четыре года назад. Штатам сейчас как-то нужно вытаскивать самих себя за волосы из болота. И возможности у них есть.

По торговле. А торговли нет. Как в четверг прекратилась - так и стоит стоялом. Дело в том, что жизнерадостный господин Драги дал рынкам очередную установку: ЕЦБ вмешиваться в процесс пока не собирается. Середнёхонькие показатели Министерства Труда США в пятницу опять породили сомнения в том, что QE будет сокращаться так же планомерно, как это подразумевалось ранее. Так что теперь остаётся ждать следующей недели и смотреть на поведение рынка. Вообще у меня есть желание купить доллар, но нужно искать точки входа, а вот их у меня нет. Пока нет. Ориентиры есть, и я их уже не раз рисовал, хотя бы на том же индексе доллара. Вполне понятные и чёткие ориентиры.

Мирошниченко Михаил (consortium)

Примечания.

— Обзоры не являются рекомендациями к торговым операциям.

— Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня.

— Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.